Envoyer un paiement via Twitter ou par QR Code, Guichet automatique avec authentification biométrique, big data pour réduire les risques, telles sont quelques applications de la numérisation qui transforme en profondeur le secteur bancaire.

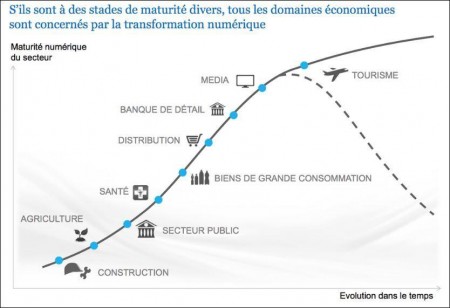

Depuis le début des ordinateurs, le secteur bancaire est un grand consommateur d’informatique dont on peut dire qu’ils constituent son système de production tout comme les centrales produisent l’électricité d’EDF. Mais depuis les années 60, les banques de détail se sont développées à partir d’un réseau d’agences capables de mailler le territoire. Mais une telle organisation coûte cher et ne correspond plus vraiment aux attentes et aux pratiques des clients. Selon le cabinet McKinsey, entre 2006 et 2011, le nombre d’utilisateurs bancaires en ligne a triplé tandis que la proportion des clients déclarant visiter son agence au minimum une fois par mois à baissé d’un tiers. Cette évolution est plus avancée dans certains pays comme les Pays-Bas où le nombre d’agences a diminué de moitié de 2000 à 2011. Curieusement le phénomène est moins avancé en France alors que le pays est un des plus avancé en Europe pour les opérations en ligne. C’est l’effet ROPO (Research Online, Purchase Offline) qui est encore très vivace dans les banques françaises, plus que dans d’autres secteurs.

(Source : McKinsey)

(Source : McKinsey)

Ce sont les acteurs du secteur eux-mêmes qui se sont très tôt positionnés sur la banque à distance. En 1985, BNP Paribas lance Cortal que l’on considéré comme l’ancêtre de la banque à distance sans agence utilisant principalement le téléphone et le courrier dans la mise en relation client et le minitel pour les services électroniques. Un peu l’équivalent de Dell dans la vente des PC. Vinrent ensuite de nouveaux acteurs provenant d’autres secteurs. Aujourd’hui, ce sont les leaders du secteur qui ont repris le marché en main en ayant racheté ou créé leur propre structure bancaire en ligne low cost dans d’autres secteurs : Boursorama (Société Générale), BforBank (Crédit Agricole), Hello Bank (BNP Paribas) ou encore Fortuneo Banque (Crédit Mutuel Arkea)… Ces banque en ligne sont à leur maison-mère un peu ce que sont les low cost sont à leur société-mère dans d’autres secteurs. Toutefois les banques donnent l’impression d’avoir créé leur propre structure en ligne pour mieux contrôler le phénomène et éventuellement le ralentir. De ce point de vue, la France est moins avancé que l’Allemagne avec moins de 2 % des dépôts contre plus de 8 % Outre-Rhin.

– Les sites de comparaison censés comparer des opérations standards telles que la tenue d’un compte courant, les crédits à la consommation ;

– Des agrégateurs de services bancaires qui comme l’appellation le suggère regroupe différents services opérés par d’autres acteurs ;

– Des acteurs spécialisés qui, à l’inverse des acteurs précédents, proposent un nouveau service que les banques traditionnelles n’offrent pas ;

– Les géants du Web qui, eux, se lancent de très nombreuses activités, pour voir ce qui pourra en sortir et pour prendre position. C’est le cas de Google avec son Wallet disponible chez les commerçants acceptant la carte Mastercard. Apple vient aussi de se lancer dans cette aventure en lançant son propre système de paiement sans contact Apple Pay ;

– Enfin, les géants de la distribution qui entendent tirer parti de leur important portefeuille de clients en proposant des services complémentaires (voyages, banques, assurances…).

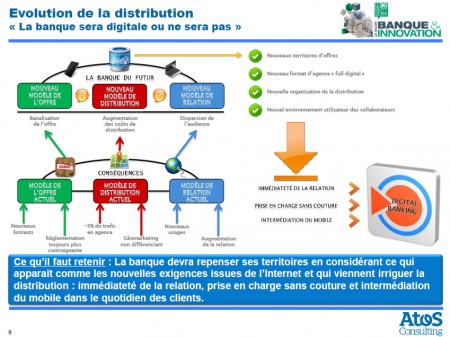

Indépendamment du lancement d’une banque en ligne, les banques traditionnelles sont bien obligés de proposer des services en ligne en plus de leur offres traditionnelles ce qui engendre un certain niveau de complexité. Il leur faut en particulier développer une vision à 360° de leurs clients et opérer une segmentation pour proposer le bon niveau de services.

Les banques se sont déjà transformées mais, selon McKinsey, les évolutions à venir sont encore bien plus importantes. Dans cette perspective, deux approches pourront être développées par les banques :

– La première consiste à promouvoir au maximum les services en ligne et les intégrant à canaux traditionnels. Cette approche n’est pas nouvelle et consiste à faire faire par le client – et donc gratuitement – ce qui était auparavant par un salarié de la banque.

– La seconde vise à réduire les coûts opérationnels grâce la numérisation des principaux processus.

Ces deux approches ne sont pas antagonistes et peuvent être combinées.

Un des domaines qui devrait se développer assez rapidement est celui des portefeuilles électroniques ou e-wallets. Car dans la chaîne de valeur, le paiement tient une place particulière qui attire de nombreux nouveaux acteurs car ces opérations représentent 80 % des interactions entre les clients et leur banque. C’est aussi l’occasion d’être en relation étroite avec les clients. La première génération de portefeuille électronique sous la forme de cartes prépayées telles que Moneo n’a pas été un franc succès, la seconde permettra de déporter le paiement virtuel vers le monde des paiements physiques dans les magasins et fait déjà l’objet d’une intense activité (Nous aurons l’occasion d’y revenir).

| Le W3C lance l’initiative Paiements sur le Web Dans le cadre du projet européen HTML5Apps, le W3C annonce aujourd’hui une nouvelle initiative visant à intégrer plus facilement les paiements sur le Web. Tous les acteurs concernés – banques, réseaux de cartes de crédit, gouvernements, opérateurs de téléphonie mobile, fournisseurs de solutions de paiement, entreprises du Web, sociétés d’e-commerce et créateurs de contenus – sont invités à participer à ces travaux. L’objectif est de mettre à profit la capacité unique qu’a le Web de combler le fossé de la diversité des écosystèmes et d’atteindre les utilisateurs où qu’ils soient, et quel que soit leur équipement de connexion. |

puis

puis